Der digitale Euro – Sachstand

(Sachstand: Januar 2026)

Der digitale Euro ist eines der zentralen geldpolitischen Vorhaben der Europäischen Union, zugleich aber eines der am häufigsten missverstandenen. In der öffentlichen Debatte wird er oft entweder als technisches Experiment, als Konkurrenz zu Kryptowährungen oder als potenzielles Überwachungsinstrument dargestellt. Tatsächlich geht es um eine grundlegendere Frage: Wie kann staatliches Geld in einer zunehmend digitalen Wirtschaft funktionsfähig bleiben?

Warum der digitale Euro überhaupt diskutiert wird

Bargeld ist im Euroraum weiterhin gesetzliches Zahlungsmittel, verliert jedoch im Alltag an praktischer Bedeutung. Digitale Zahlungen dominieren zunehmend – abgewickelt über Kartensysteme, Zahlungsdienstleister und Plattformen, die überwiegend außerhalb Europas kontrolliert werden. Damit verlagert sich der Zahlungsverkehr faktisch in private Infrastrukturen, während öffentliches Geld im digitalen Raum kaum noch präsent ist.

Genau hier setzt die Motivation der Europäische Zentralbank an. Der digitale Euro soll staatliches Zentralbankgeld auch für digitale Zahlungen verfügbar machen, als Ergänzung zum Bargeld, nicht als dessen Ersatz. Diese Zielsetzung wird explizit in den offiziellen FAQ der EZB formuliert:

https://www.ecb.europa.eu/euro/digital_euro/faqs/html/ecb.faq_digital_euro.en.html

Der digitale Euro ist damit weniger ein Innovationsprojekt als ein ordnungspolitisches Sicherungsinstrument.

Projektstand: Die Vorbereitungsphase ist abgeschlossen

Zwischen November 2023 und Oktober 2025 durchlief das Projekt eine umfassende sogenannte Preparation Phase. Diese Phase ist abgeschlossen und detailliert dokumentiert. Der offizielle Abschlussbericht der EZB bestätigt unter anderem:

- Entwicklung der technischen Grundarchitektur

- Ausarbeitung eines europaweiten Regelwerks (Rulebook)

- Vorbereitung der Auswahl externer Dienstleister

- geschätzte Projektkosten von rund 1,3 Mrd. Euro

- Festlegung zentraler Designprinzipien (u. a. Privatsphäre, Bestandsgrenzen)

Quelle (EZB Progress Report, Oktober 2025):

https://www.ecb.europa.eu/euro/digital_euro/progress/html/ecb.deprp202510.en.html

Am 29. Oktober 2025 entschied der EZB-Rat, in eine weiterführende Vorbereitungsphase einzutreten. Diese ist ausdrücklich noch keine Einführungsentscheidung, sondern dient der technischen und organisatorischen Vorbereitung für den Fall, dass die EU-Gesetzgebung abgeschlossen wird.

Sowohl die EZB als auch die Deutsche Bundesbank nennen inzwischen einen realistischen Einführungshorizont „during 2029“.

Quelle (Bundesbank – State of Play):

https://www.bundesbank.de/en/tasks/payment-systems/digital-euro/state-of-play-974442

Der politische Engpass: EU-Rechtsrahmen

Rechtlich kann der digitale Euro nur eingeführt werden, wenn eine entsprechende EU-Verordnung verabschiedet wird. Die Europäische Kommission legte hierzu bereits im Juni 2023 den Verordnungsvorschlag COM/2023/369 vor.

Quelle (EUR-Lex):

https://eur-lex.europa.eu/legal-content/DE/ALL/?uri=COM:2023:369:FIN

Dieser Entwurf regelt unter anderem:

- den Status des digitalen Euro als gesetzliches Zahlungsmittel

- die Rolle von Banken und Zahlungsdienstleistern

- Datenschutz- und Privatsphäreanforderungen

- Händlerpflichten und Kostenstrukturen

Das ordentliche Gesetzgebungsverfahren (Parlament, Rat, Trilog) ist noch nicht abgeschlossen. Laut Bundesbank wird derzeit mit einem Abschluss Ende 2026 gerechnet. Erst danach kann der EZB-Rat endgültig über eine Ausgabe entscheiden.

Warum kein digitales Zentralbankkonto für Bürger?

Ein zentrales Element des Designs ist das Intermediärsmodell. Bürgerinnen und Bürger sollen ihre digitalen Euro nicht direkt bei der EZB halten, sondern über Banken und Zahlungsdienstleister. Die EZB bleibt Emittentin des Geldes, nicht Betreiberin von Kundenkonten.

Diese Entscheidung ist ordnungspolitisch bewusst gewählt. Ein direktes Zentralbankkonto für alle würde das Geschäftsbankensystem strukturell verändern und könnte in Krisenzeiten massive Einlagenverschiebungen auslösen. Der digitale Euro soll daher stabilisierend wirken, nicht disruptiv.

Ergänzend sind Höchstbestände pro Nutzer vorgesehen. In den offiziellen EZB-Materialien wird häufig ein Richtwert von bis zu 3.000 Euro genannt, ergänzt durch sogenannte Overflow-Mechanismen, bei denen überschüssige Beträge automatisch auf Bankkonten übertragen werden.

Quelle (EZB Trifold Brochure):

https://www.ecb.europa.eu/euro/digital_euro/timeline/profuse/shared/pdf/ecb.deprep250519_trifold_brochure_updated.en.pdf

Privatsphäre: „Cash-like“, aber nicht anonym

Die Frage der Privatsphäre ist politisch besonders sensibel. Die EZB unterscheidet klar zwischen Offline- und Online-Zahlungen:

- Offline-Zahlungen sollen technisch so gestaltet sein, dass nur Zahler und Empfänger Kenntnis von der Transaktion haben – vergleichbar mit Bargeld.

- Online-Zahlungen unterliegen regulatorischen Anforderungen wie Geldwäscheprävention, ohne dass die EZB individuelle Zahlungsprofile erstellt.

Dieses Konzept wird von der EZB ausdrücklich als „cash-like privacy“ bezeichnet und ist ein zentrales Designprinzip.

Quelle (EZB FAQ):

https://www.ecb.europa.eu/euro/digital_euro/faqs/html/ecb.faq_digital_euro.en.html

Vollständige Anonymität ist online nicht vorgesehen, allerdings bieten heutige Kartenzahlungen in der Regel weniger, nicht mehr Datenschutz.

Online und Offline – bewusste politische Entscheidung

Ein wichtiger Schritt erfolgte im Dezember 2025: Der EU-Rat sprach sich ausdrücklich für einen digitalen Euro mit Online- und Offline-Funktionalität aus. Damit wurde eine frühere Debatte beendet, in der teilweise ein rein offlinebasierter Ansatz gefordert wurde.

Diese Entscheidung folgt einer klaren Logik:

- Offline-Fähigkeit stärkt Datenschutz und Resilienz

- Online-Fähigkeit ist Voraussetzung für Alltagstauglichkeit

Die Kombination beider Funktionen ist damit keine technische Spielerei, sondern Voraussetzung für breite Akzeptanz.

Strategische Dimension: Zahlungsverkehr als Souveränitätsfrage

In jüngsten öffentlichen Stellungnahmen wird der digitale Euro zunehmend als strategisches Projekt eingeordnet. EU-Kommissionsvizepräsident Valdis Dombrovskis und EZB-Direktor Piero Cipollone betonen, dass Europa im Zahlungsverkehr zu stark von nicht-europäischen Anbietern abhängig sei.

Diese Aussagen sind inhaltlich vielfach bestätigt (u. a. durch Zweitveröffentlichungen auf Yahoo Finance, U.S. News und Interviews in europäischen Medien). Der digitale Euro wird dabei explizit als Instrument gesehen, um:

- europäische Zahlungsautonomie zu sichern

- Abhängigkeiten von US-Infrastrukturen zu reduzieren

- langfristig auf die Konkurrenz dollarbasierter Stablecoins zu reagieren

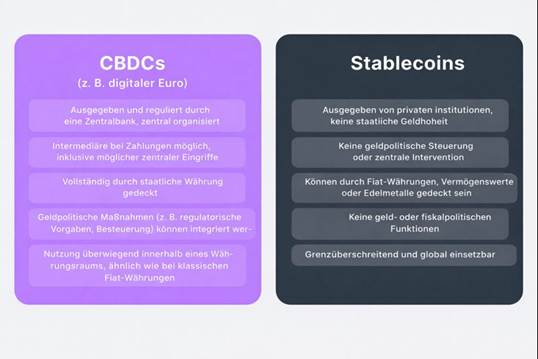

Abgrenzung zu Stablecoins

Digitale Zentralbankwährungen und Stablecoins unterscheiden sich grundlegend in ihrer Einbettung in der Geldordnung. Digitale Zentralbankwährungen sind staatliches Geld und Teil der bestehenden Währungsordnung. Sie unterliegen geldpolitischen Regeln, regulatorischer Aufsicht und staatlicher Garantie. Ihre Funktion besteht darin, öffentliches Geld auch im digitalen Zahlungsverkehr verfügbar zu halten. Stablecoins hingegen sind private Geldformen. Ihre Stabilität beruht auf Reserven, Vermögenswerten oder technischen Mechanismen und hängt maßgeblich vom jeweiligen Emittenten sowie vom regulatorischen Umfeld ab. Während sie häufig effizient, programmierbar und grenzüberschreitend nutzbar sind, tragen sie kein staatliches Geldversprechen. Der Unterschied zwischen beiden liegt daher weniger in der Technologie als in der Frage von Verantwortung, Haftung und geldpolitischer Einbindung.

Gesamteinordnung

Der digitale Euro ist kein radikaler Umbruch und kein technisches Experiment. Er ist ein vorsichtig konzipierter Versuch, die Rolle staatlichen Geldes in einer digitalen Wirtschaft zu sichern. Grundarchitektur, Zielrichtung und Zeitrahmen sind inzwischen klar. Offen bleiben Detailfragen der Umsetzung und – entscheidend – die gesellschaftliche Akzeptanz.

Seine eigentliche Bedeutung liegt weniger im Zahlungsprozess selbst als in der dahinterstehenden Logik: Öffentliches Geld soll auch im digitalen Raum ein öffentliches Gut bleiben.

Quellenliste

- EZB – Progress on the digital euro (Preparation Phase Report, Oktober 2025)

https://www.ecb.europa.eu/euro/digital_euro/progress/html/ecb.deprp202510.en.html - Deutsche Bundesbank – Digital Euro: State of Play

https://www.bundesbank.de/en/tasks/payment-systems/digital-euro/state-of-play-974442 - Europäische Kommission – COM/2023/369 (EUR-Lex)

https://eur-lex.europa.eu/legal-content/DE/ALL/?uri=COM:2023:369:FIN - EZB – Digital Euro FAQs (Privatsphäre, Grundprinzipien)

https://www.ecb.europa.eu/euro/digital_euro/faqs/html/ecb.faq_digital_euro.en.html - EZB – Trifold Brochure (Holding Limits & Overflow Mechanisms)

https://www.ecb.europa.eu/euro/digital_euro/timeline/profuse/shared/pdf/ecb.deprep250519_trifold_brochure_updated.en.pdf

Infobox – Der digitale Euro auf einen Blick (Tabellenfassung)

| Aspekt | Digitaler Euro |

| Was ist das? | Eine geplante digitale Form des Euro als Zentralbankgeld |

| Herausgeber | Europäische Zentralbank (EZB) |

| Rechtlicher Status | Gesetzliches Zahlungsmittel (geplant) |

| Form | Digital |

| Zugang für Nutzer | Über Wallets bei Banken oder Zahlungsdienstleistern |

| Konto bei der EZB? | Nein – keine Konten für Endnutzer bei der EZB |

| Ziel | Ergänzung zum Bargeld im digitalen Zahlungsverkehr |

| Einsatzbereiche | Alltag, Einzelhandel, Online-Handel, Zahlungen zwischen Privatpersonen |

| Online-Zahlungen | Ja |

| Offline-Zahlungen | Ja (mit bargeldähnlicher Privatsphäre) |

| Datenschutz | Offline: bargeldähnlich · Online: regelbasiert, nicht anonym |

| Sicherheit | Staatlich garantiertes Zentralbankgeld |

| Insolvenzrisiko | Keines |

| Guthabenbegrenzung | Ja (z. B. Richtwert ~3.000 €, noch nicht final) |

| Wertaufbewahrung | Begrenzt – primär Zahlungsmittel |

| Was ist er nicht? | Keine Kryptowährung, kein privates Zahlungssystem, kein Anlageprodukt |

| Projektstatus | Vorbereitung läuft, politische Entscheidung offen |

| Mögliche Einführung | Frühestens gegen Ende der 2020er Jahre (Zielkorridor: 2029) |

Schreibe einen Kommentar